皆さんこんにちは。セイと申します。

「投資信託って、初心者でも本当に始められるのかな?仕組みを分かりやすく知りたい。」

「どうやって投資信託で安定して資産を増やせるんだろう?成功するためのコツが知りたい。」

「新NISAが流行っている、流れに乗って資産を増やしたい、でも、何から始めたらいいか分からない!」

本記事ではこんなお悩みにアンサーするべく、以下のような内容を盛り込んでいます。

(これらの内容が読みたい方は、直接タップで飛べます。)

本記事を読むことで、

- 投資信託とはどういうものなのか、メリットデメリットを理解できる

- インデックスファンドによる長期投資が最強だと理解できる

- 投資信託を使った不労所得システムの作り方が理解できる

初心者の方に向けて分かりやすく書いたつもりなので、ぜひ読んでいただけたら嬉しいです。

ちなみに私の運用実績は以下の記事で紹介しています。

投資信託に関する基本知識

投資信託とは何者なのか、定義と仕組み、その後メリットデメリットを説明します。

投資信託の定義と仕組

図で簡単に説明すると以下のような形になります。

個人では資金や知識の面で難しい大規模な投資も、投資信託を利用すれば少額から参加でき、資産運用のハードルが低くなります。

我々投資家は、投資信託を通じてプロの運用を受けられるため、自分で個別の銘柄を選んで運用する必要はありません。

これにより、時間がない人や投資に慣れていない人でも、簡単に分散投資が実現できます。

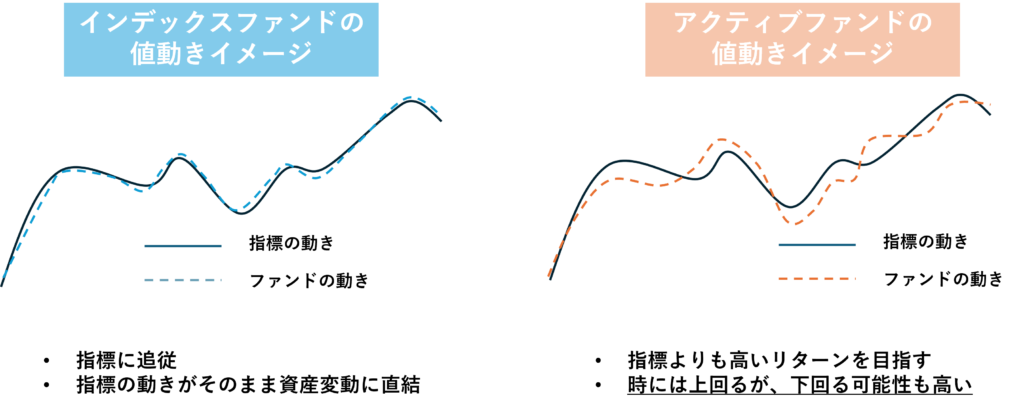

インデックスファンドとアクティブファンド

投資信託には、運用方法によって大きく分けて「インデックスファンド」と「アクティブファンド」の2種類があります。

要するに、S&P500(アメリカ経済)などの対象市場が成長すれば資産は増えるし、縮小すれば資産は減ります。

自分が投資した対象市場と一蓮托生になる、という感覚です。

市場や経済状況を分析し、成長が見込まれる企業や業界を選んで投資を行うため、もし運用が成功すれば、インデックスファンドを上回る高いリターンを得られる可能性があります。

ここまで聞くと、アクティブファンドの方が良いのではないか?とイメージされる方が多いと思います。

が、個人的な結論はインデックスファンド一択です。詳しくはコチラで説明しています。

基準価額

基準価額は、投資信託の「1口あたりの価格」のことを指します。

要するに、その投資信託の価値そのもののことです。

個別銘柄はその企業の株価がそのまま指標になりますが、投資信託は詰め合わせパックのようなものですので、この基準価額という概念が存在しています。

その投資信託が投資している株式や債券の価格が上がれば基準価額は上がり、そこに投資している皆さんの資産は増えます。

逆に、株価や債券価格の下落が起きれば基準価額が下がります。

運用方針と運用目論見書

運用方針は、投資信託がどのような考えに基づいて資産運用を行うかを示した指針です。

例えば「S&P500に連動する成績を目指すインデックス運用」や「特定の分野(ITや半導体など)に特化したアクティブ運用」など、さまざまなスタイルがあります。

我々投資家は、この運用方針を理解することで、その投資信託が自分の投資目標やリスク許容度に合っているかを判断できます。

運用目論見書(もくろみしょ)は、投資信託を購入する際に必ず提供される書類です。この目論見書には、投資信託の詳細情報が含まれています。

具体的には、運用方針、投資先の資産クラス、手数料、リスク、運用会社の概要などが記載されています。運用目論見書は、投資家が投資信託を理解し、納得したうえで投資を行うためのガイドラインとなります。

投資信託を購入する際は必ずこの目論見書を読むことが要求されますので、しっかり読んでから購入する必要があります。

投資信託のメリットデメリット

小難しい話が続きましたが、ここからは投資信託のメリットデメリットを分かりやすく整理していきます。

メリット1:少額から始められる

まず、投資信託は月に1,000円や10,000円といった少額から始められるのがメリットです。

個別銘柄だと、日本株は最低100株からしか買えませんので、一定の元手が必要になります。

元手が少なくても始められる投資信託は初心者の方におススメなのです。

メリット2:自分で銘柄選択しなくても良い

次に、投資信託は運用方針に基づいて運用会社が投資先を選定してくれる点です。

我々のような初心者が自分で銘柄選択をすると失敗するリスクが高いので、自分で選択しなくても良いのは大きなメリットになります。

メリット3:分散投資によるリスク軽減

投資信託は複数の銘柄に分散投資します。

例えばA社にのみ投資している場合、株価が暴落したらその影響をダイレクトに受けてしまいます。

しかしA社以外にもB、C、D社を所有していれば、B社が伸ばしていればA社の暴落の影響を軽減することができます。

反面、A社が大きく伸ばした場合はその影響も平均化されるという点は考慮に入れるべきですが。

デメリット1:元本保証ではない

銀行の定期預金などとは違い、元本保証されるものではありません。

いくら分散投資でリスクを軽減しているとはいえ、投資先の企業すべての業績が悪くなれば元本を割る可能性もあります。

しかし商品を適切に選択すれば、長期的に利益をあげられる可能性は高いです。

適切な商品についてはこの後書いていきます。

デメリット2:伸ばすには長期的な目線が必要

投資信託は数か月単位で大きな利益を上げるには向いていません。

数年単位の長期目線で、少しずつ資産を育てていく、このような観点が必要です。

もちろんすでに多くの資産を所有していて、多額を投資信託に投資できるなら話は変わってきますが、多くの方はそうではないと思います。

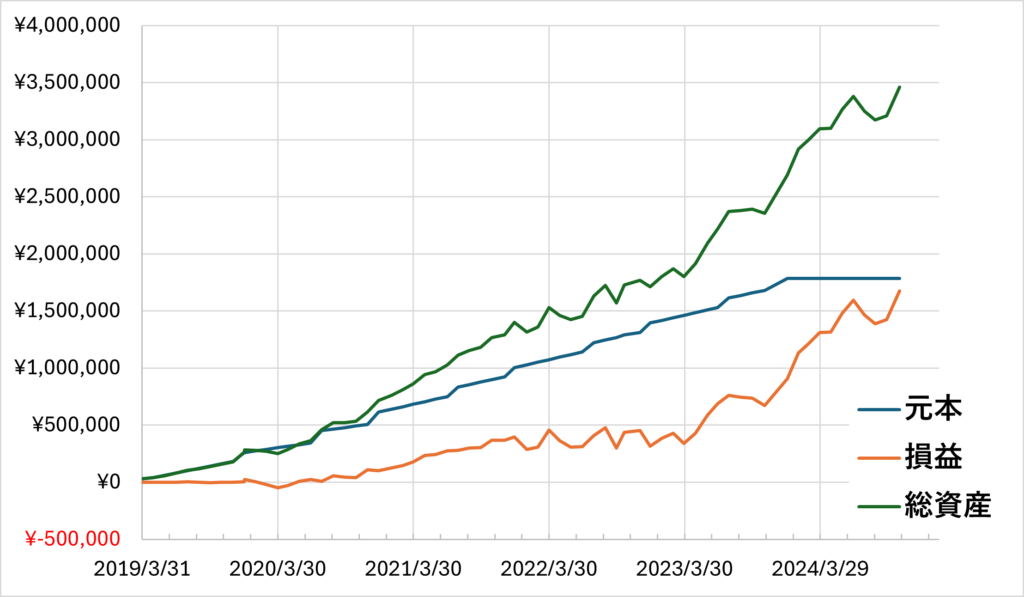

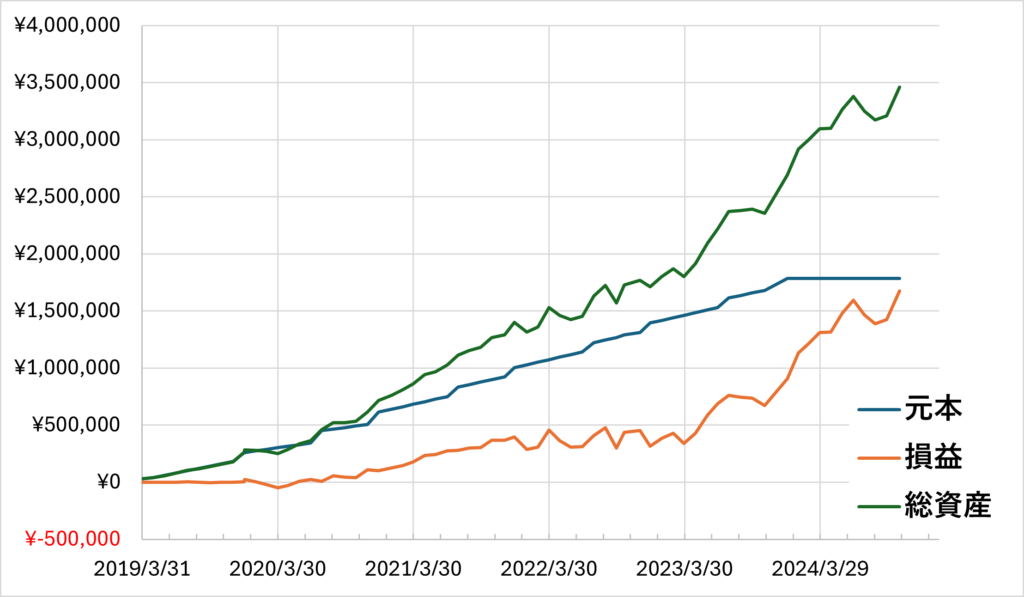

私も5年半運用していますが、始めの1年はマイナスでした。しかし辛抱強く持ち続けた結果、現時点で200万円近い利益を積み上げています。

あわせて読みたい

長期目線でのインデックスファンド運用が鉄板

投資信託の仕組みやその種類、メリットデメリットについて書いてきました。

「結局どんな投資信託を選んだら良いの??」

と、思っている方もいると思います。

結論としては、長期目線でのインデックスファンド一択になります。

アクティブファンドは指標を上回るリターンを目指すので、短期的にはプラスになる可能性もあります。

しかし、卓越したスキルを持ったアクティブファンド・マネージャーは数が少なく、長期的にみると90%のアクティブファンドは市場平均に勝てないというデータがあります。

反面インデックスファンドはマーケットの動きに追従するので、マーケットが伸びていきさえすれば、自動的に利益も出てきます。

伸びるマーケットって何?という方に、ここだけの話をしますが、それはアメリカ経済(S&P500)です。

もちろん100%伸びる確証はありませんが、過去の実績を見れば今後も期待できると思えてきます。

- インターネットの普及 ⇒ Windows = マイクロソフト社(アメリカ企業)

- スマホ革命 ⇒ iPhone = アップル社(アメリカ企業)

- AI革命 ⇒ ChatGPT = OpenAI社(アメリカ企業)

世の中を大きく変えた技術革新は、アメリカから起きたものが多いです。

皆さんの日々の生活はどうでしょうか?

- iPhone/Androidスマホ

- YouTube

- 本記事にたどり着いたGoogle検索

- Amazonプライムビデオ

- NETFLIX

- インスタグラム

- X

アメリカから生まれたサービスに溢れていませんか?つまりはそういうことです。

先進国の中でも人口が増え続けており、今後も新たな技術革新はアメリカから生まれる可能性が高いです。

ちょっと情けない話ではありますが、S&P500インデックスファンドに投資しておけば、自分が何もしなくても、アメリカでイノベーションや経済成長が起きてくれれば、資産が増えるんです。

もちろん日本国民なので、日本経済が発展するよう日々の仕事は全力を尽くすべきですが。

ウォーレン・バフェット氏の教訓

世界的な資産家、ウォーレン・バフェット氏といえばご存じの方も多いと思います。

そんなウォーレン・バフェット氏も以下のように言っています。

私自身も旧NISA時代から5年半、アメリカ中心にインデックス投資を行っていますが、倍近くのリターンを得ることができています。

ここまで説明してきたインデックス投資が良い、という話は以下の書籍が非常に参考になりますので、興味が湧いた方は目を通されることをおススメします。

敗者のゲーム -チャールズ・エリス著- (Amazonリンクに飛びます)

投資信託の運用方法と必要な心構え

いろいろと書いてきましたが、わたしが当サイトを通じて伝えたいことは、

新NISA制度を使って、S&P500に追従するインデックスファンドに投資するのがおススメ

ということです。

ここからは実際にどのように始めるべきか、おススメの運用商品や心構えなどについて書いていきます。

新NISAで運用する

まず基本中の基本ですが、投資信託を運用するなら、新NISA制度一択です。

通常、投資で発生した利益に対しては20%ほどの課税が課されますが、NISAで運用した分は非課税となります。

最大の1,800万円までは優先的にNISA口座に入れて運用しましょう。年間360万円なので、最短5年で埋められます。

が、これだけの資金を用意できる方は少数だと思います。

したがって、初心者の方は一旦新NISA口座で運用していけばいいんだ、と理解していただければ十分です。

新NISAで運用開始するためのステップ

具体的にどんなアクションをとればいいのか、3ステップにまとめました。

NISA口座は、証券会社に口座を作ることで開設できます。

代表的なもので言えば

が挙げられます。

私は旧NISAは楽天証券で、新NISAはSBI証券で運用しています。

証券会社の選び方や比較については以下の記事で紹介しています。

おススメの投資信託

投資信託でどんな銘柄を買うべきか、迷われる方もいると思います。

結論、先ほど書いたように全米(S&P500)で良いと思っています。

全米に投資する理由は先ほど書いた通りです。

実績についても、わたしは楽天証券でNISAを運用していますが、しっかり利益が出ています。(運用期間5年半)

☟NISA運用実績(楽天証券)☟

| 銘柄名 | 積立金額 | 利益額(2024/10現在) |

|---|---|---|

| 楽天・全米株式インデックス・ファンド (楽天・VTI) | 615,000円 | 643,592円 (+105%) |

AIバブルがあったので弾けすぎていますが、5年半で倍以上に伸ばしています。

また、全米向けのインデックスファンドと言ってもいくつか種類があります。上記の楽天の他にも

eMAXIS Slim 米国株式(S&P500)

という銘柄もおすすめです。

ぶっちゃけS&P500連動型ならそこまで大差ないと思っています。

私のここ5年半の運用実績はかなりラッキーの上振れ結果です。S&P500だけに投資した場合のリスクを含んだ資産予測を以下の記事で行っています。

あわせて読みたい

投資信託での資産形成を成功させるためのコツ

「本当に利益が上げられるか、不安・・・」

この段階まで来てもまだ不安を取り切れない方はいると思います。

投資信託でしっかり利益を出すために必要なコツを伝授します。

それはずばり、反応しない心を持つことです。

S&P500に資産を預けることさえできれば、あとは待ち続けるだけで資産は増えていく可能性が高いです。(もちろん保証はできません)

上昇相場の時は問題ないと思いますが、下落が来た時が試練です。

私の運用成績を再掲します。

運用開始して1年後、2020/3月時点で利益はマイナス5万円。辛かったです。

その後上昇に転じるも、2022年は上下動を繰り返します。1ヶ月で10万減ったと思えば、翌月20万アップ。

よしよしと思っていたら、翌月20万下落・・・

心は揺さぶられましたが、愚直に待ち続けました。積立設定は済ませてあるので、私がやったことは、

何もしないこと

です(笑)

そして2023年3月から、AI革命によるイナズマが光り大きな利益を手にしました。

とにかく一定の積立設定を済ませて、あとは仕事なり趣味なり、他のことに没頭していればいいんです。

資産の推移を見ないようにする、と言っている方も居ます。それも大いに有効な戦法だと思います。

あわせて読みたい

30代からの投資信託戦略

「待ち続けることの重要性は分かった。じゃあ、いつまで待てばいいの?」

このように思っている方も多いと思います。

当サイトは私と同じ30代の方に向けて書いているので、その立場に立って書いていきます。

投資信託で資産を形成する目的を、明確にしましょう。

お金は使うためにあります。増やすためにあるのではありません。

ご自身が亡くなるタイミングでの資産額の大きさが、あなたの人生の価値を決めるわけではありません。

亡くなるとき、思い出す数々の思い出や経験が、あなたの人生の価値になります。

そのたくさんの思い出や経験は、お金で買えないもの多くあるでしょうが、きれいごとばかりでは世の中済まされません。

この世の中は資本主義です。お金中心で動いています。

お金がないとできない経験が数多くあります。

投資信託で築いた資産をどのタイミングでどのように使っていくのか、出口戦略も含めて描いていきましょう。

投資信託は長期目線で育てていくものですので、30代の方は、定年後の資産として出口戦略を立てるのがおススメです。

- 自分のビジネスで独立したい

- 田舎に移住してのんびり暮らしたい

- 定年後は完全リタイアしたい(年金だけでは難しい)

例えばこのような感じです。自分のビジネスで独立するだとか、田舎に移住する、となると、収入は現役時代より減りそうですよね。

それを補うものとして、年金だけでは不安。

そこで登場するのが投資信託で積み上げた資産による収入です。

30歳から65歳まで、月3万円つみたてれば定年後は・・・?

この条件で計算してみましょう。計算は複利運用を想定しています。

| 投資開始年齢 | 30歳 |

| 運用期間 | 65歳まで35年間 |

| 毎月の積立額 | 3万円 |

| 想定年利 | 5% |

| 65歳時点での元本 | 1,260万円 |

| 65歳時点での利益 | +約1990万円 |

| 総資産額 | 約3,250万円 |

| 毎月の不労所得 | 135,480円 |

65歳時点で総資産は約3,250万円、これが毎年5%の利益を生んでくれるとすれば、毎月13万5千円の資産収入です。(元本の3,250万円は減らさずに。)

これだけ入ってくれば、個人のビジネスをやるにしても、田舎でのんびり暮らすにしても、心強いですよね?

さらに、元手の3,250万円もあるので、老後に向けて少しずつ取り崩していけば、より豊かに過ごせます。

さらにやる気を出して、毎月の積立額を5万、10万と増やせば、よりインパクトのある額になります。

それこそ50代での独立や定年後の完全リタイアなども視野に入ってくるかもしれません。

やることは、毎月数万円を投資信託に入れて待つだけです。やらない選択肢、なくないですか?

でも年利5%が安定するとは限らないよね?投資って失敗する可能性もあるよね??

このように思う方もいると思います。

もちろん、投資に絶対はありません。

が、S&P500は開始以来65年間の平均年利は10%を超えています。

アメリカ経済は、強いです。100%の保証はもちろんありませんが、今後も長期的に成長してくれる期待は大いに持っていいと考えています。

もちろん最後は自己責任の自己判断となります。が、誰もが抱えている定年後の不安にどう向き合ってどう行動するか、この記事を読むという行動をしている時点であなたはしっかり考えている方だと思います。

どうか投資を始めることを真剣に考えてみてほしいと思います。

※上記計算は少し理想に近い計算です。リスクを考慮に入れた計算を以下の記事で行っています。

あわせて読みたい

投資信託を始めつつ、お金と人生の価値観を明確にしよう

本記事で示した例はあくまで一例です。

ぜひご自身の人生でやりたいこととお金との付き合い方について、じっくり考えてみてください。

投資信託を始める以上、出口戦略はしっかり練ることが大切です。いたずらお金を増やすことが人生の目的ではありません。

ただ、今すぐに完璧にする必要もありません。積立ながら少しずつ考えていく、でOKです。

投資信託は長期戦です。積立は1日でも早く始めつつ、ゆっくり人生とお金の価値観を明確化していきましょう。

何はともあれ証券口座を開設することが全ての始まりになります。以下の記事もお読みください。

新NISAについて知りたい方は以下の記事も参考になります。